- 2025-11-22

FX口座が比較的早い国内FX業者を2つ選出

国内FX業者の中で口座開設対応が早いとされている業者を2つピックアップしてみました。

以下PRを含みます

DMM FX【DMM.com証券】

⚫スマホで申し込み完結、最短即日で取引開始可能

⚫本人確認もアプリで提出でき、郵送を待たずに口座開設できる

⚫画面がシンプルで迷わず進められるため、初心者でも開設手続きを止めずに完了しやすい

⚫口座開設申込者数が多く、スムーズな運用フローが確立されている

LINE FX【LINE証券】

⚫LINEアプリ内で申込でき、本人確認〜手続きまでスマホで完結

⚫最短翌営業日で取引開始できるスピード感

⚫申し込み画面がシンプルで、迷わず入力しやすい

⚫LINEアカウントを使えるため、「新しく何かに登録する」手間が少ない

忙しい人のためのFXの始め方!

FX(外国為替証拠金取引)は、外国通貨を売買して稼ぐ取引です。証拠金というお金を担保に、その何倍もの大きな金額で売買できます。もうけが大きくなる分、損も膨らむ可能性があり、FX初心者にとっては基本的な知識をしっかり身に付けることが不可欠です。

ここでは、FXを始めるにあたって最低限理解しておきたい、FXの知識や取引手法などについて解説します。

FXを始めるには①資金と②知識と③口座が必要

FXをするためには、「③口座」を開設しなければなりません。口座開設にあたって面倒な手続きは一切なく、インターネットから簡単に申し込みが可能で、申し込んでから2~3営業日で口座開設できます。

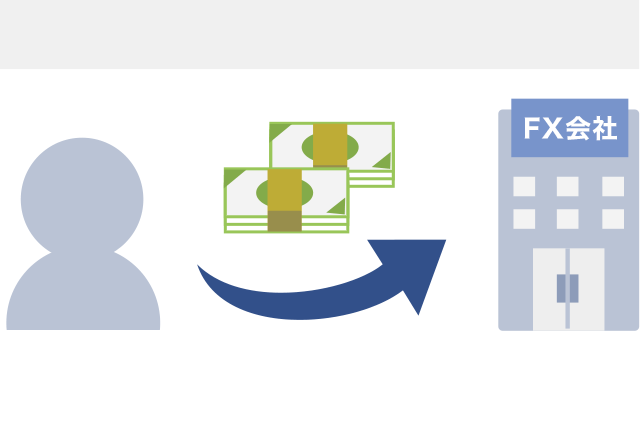

FXを始めるためには、まず一定の「①資金」を担保として預け入れる必要があります。担保にする資金のことを「証拠金(または保証金)」といい、この証拠金を元手に取引をします。

口座開設後、担保となる証拠金を入金すればすぐにFXを始められますが、利益を上げるためにはFXに関する「②知識」を身に付けなければなりません。何の知識もなく、直感だけで取引しても、あっという間に資金を減らすだけです。

昨今ではインターネットや書籍から学ぶ環境は整っています。まずは基本的な知識を身に付け、その知識をもとに経験を積み、FXで勝てるトレーダーを目指しましょう。

「①資金」はどの程度必要?

証拠金取引

証拠金を担保として、FX業者と取引

証拠金を担保として、FX業者と取引

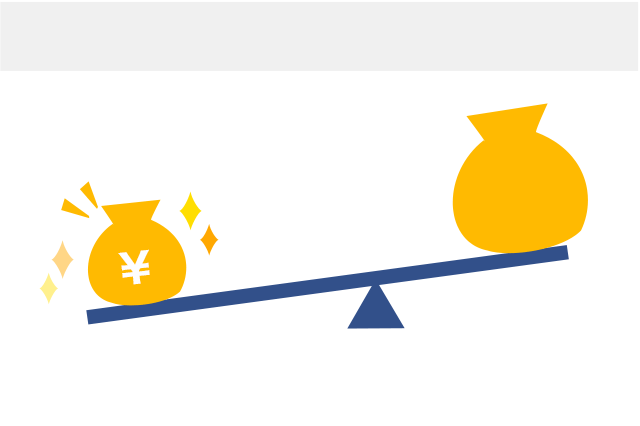

証拠金の最大25倍相当額の取引ができる

証拠金の最大25倍相当額の取引ができる1ドル=100円のときに外貨預金で1,000ドル預金する場合、必要な金額は10万円ですが、同じようにFXで10万円を証拠金として取引する場合、レバレッジを10倍にして取引すれば、

10万円 × 10倍 = 100万円

つまり、1万ドル取引できます。先ほどの外貨預金の例と同じように1,000ドルの取引をする場合、レバレッジが10倍であれば証拠金として必要なお金は1万円で済み、効率良く取引できます。

また、最低取引単位にも注意が必要です。最近では1,000通貨で取引できるようになりましたが、FX会社によって異なり、最低1万通貨という場合もあります。

たとえば、1ドル=100円のときにレバレッジ25倍で最小取引単位が1万通貨でドルを購入する場合、4万円が必要になりますが、1,000通貨ならば、さらに投資金額を抑えることができ、わずか4,000円の証拠金で取引が可能です。

FX各社の最小取引単位は以下のとおりです。

| FX口座(会社名) | 最小取引単位 |

|---|---|

| アイネットFX(アイネット証券) | 1万通貨 |

| FXネオ(GMOクリック証券) | 1,000通貨 |

| LION FX(ヒロセ通商) | 1,000通貨 |

| FXブロードネット(FXブロードネット) | 1,000通貨 |

| 外貨ネクストネオ(外為どっとコム) | 1,000通貨 |

| 外貨ex (GMO外貨) | 1,000通貨 |

| 楽天FX(楽天証券) | 1,000通貨 |

| 外為オンライン(外為オンライン) | 1,000通貨 |

| FXダイレクトプラス(セントラル短資FX) | 1,000通貨 |

| FX PLUS(マネックス証券) | 1,000通貨 |

| トライオートFX(インヴァスト証券) | 1,000通貨 |

| MATRIX TRADER(JFX) | 1,000通貨 |

| みんなのFX(トレイダーズ証券) | 1,000通貨 |

| 岡三アクティブFX(岡三証券「岡三オンライン」) | 1,000通貨 |

| ひまわりFX ループ・イフダン口座(ひまわり証券) | 1,000通貨 |

| SBI FXTRADE(SBI FXトレード) | 1通貨 |

上の表情報:2024年05月08日時点

始めるときに最低限知っておきたい基本「②知識」

FX初心者が知っておきたいことは、FXで利益を出す仕組みとリスク、そして注文方法になると思います。

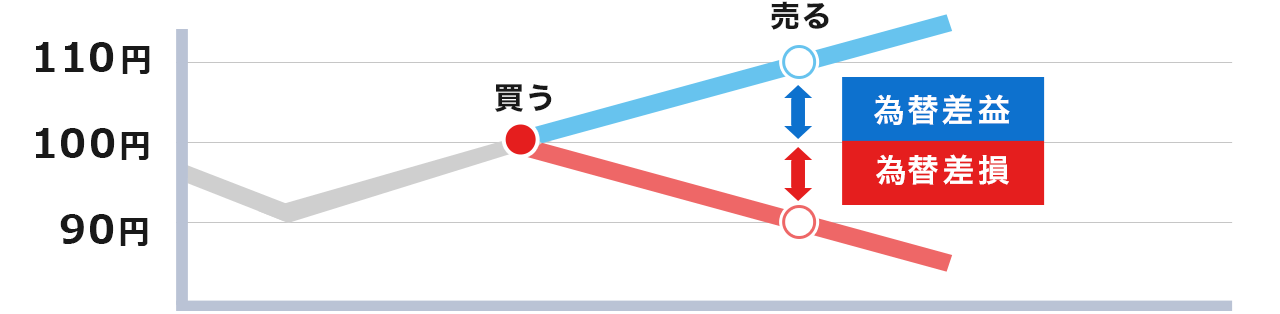

異なる2つの通貨を売買した差額で儲けるのがFX

たとえば、米ドル/円ベースで考えてみましょう。1米ドル=100円のときに、100万円で1万米ドルを買った後に、1米ドル=110円になったときに全額(1万米ドル)売れば、110万円が戻ってくる。結果、10万円の利益が確定します。

通貨ペア

FXは外国為替を交換する取引。交換するのですから通貨は必ず対になっており、「通貨ペア」と呼びます。例えば、日本円を米ドルに交換するならば、米ドル/円のレートを確認して取引します。このときの通貨ペアが「米ドル/円」になります。

主要な通貨を挙げると米ドル、ユーロ、日本円、英ポンド、豪ドル、NZドル、カナダドル、人民元、香港ドルなどの通貨がありますが、各種通貨の組み合わせの数だけ通貨ペアは、存在することになります。

とりわけ、FX市場において存在感を発揮しているのは米ドル、ユーロ、日本円です。米ドル/円、ユーロ/円、ユーロ/米ドルの3つの通貨ペアが影響力を持っており、取引高も抜きんでています。

FX会社で取引できる通貨ペアの例

| 通貨ペア | 通貨ペア略称 |

|---|---|

| 米ドル/円 | USD/JPY |

| ユーロ/円 | EUR/JPY |

| 英ポンド/円 | GBP/JPY |

| 豪ドル/円 | AUD/JPY |

| ニュージーランドドル/円 | NZD/JPY |

| スイスフラン/円 | CHF/JPY |

| カナダドル/円 | CAD/JPY |

| 南アフリカランド/円 | ZAR/JPY |

| ユーロ/米ドル | EUR/USD |

| 英ポンド/米ドル | GBP/USD |

| ニュージーランドドル/米ドル | NZD/USD |

| 米ドル/スイスフラン | USD/CHF |

| ユーロ/英ポンド | EUR/GBP |

| ユーロ/豪ドル | EUR/AUD |

| ユーロ/ニュージーランドドル | EUR/NZD |

| ユーロ/スイスフラン | EUR/CHF |

| 英ポンド/豪ドル | GBP/AUD |

| 英ポンド/スイスフラン | GBP/CHF |

| 中華人民元/円 | CNH/JPY |

各社によって取り扱い通貨ペアが異なる

レバレッジとポジションはほどほどに

ただ、いくらレバレッジで「自分の持ち金の25倍まで取引できるから」といって、少ない証拠金では大きな為替損失を生むリスクを伴いますので禁物です。

レバレッジは、以下の計算式で算出されます。レバレッジ=(通貨のレート×ポジション数量)÷ 口座にある資金たとえば、1ドル=100円のとき、100万円の口座資金に対して100,000ドルのポジションを保有している場合、100,000ドル × 100円 ÷ 1つまり、レバレッジは10倍となります。100万円の証拠金でドルをレバレッジ10倍で取引した場合の取引金額は10万ドルとなり、レバレッジ25倍で取引した場合の取引金額は25万ドルとなります。もし為替相場が1円円安(101円)、あるいは1円円高(99円)になった場合、為替差損益は以下のようになります。

| 取引金額 | 1円円安になった場合の損益 | 1円円高になった場合の損益 | |

|---|---|---|---|

| レバレッジ1倍 | 1万ドル | 10,000円 | -10,000円 |

| レバレッジ10倍 | 10万ドル | 100,000円 | -100,000円 |

| レバレッジ25倍 | 25万ドル | 250,000円 | -250,000円 |

為替相場が±1円動くと、レバレッジ10倍では10万円の損益が発生し、レバレッジ25倍では25万円の損益が発生します。

どうやってポジションを持つのか(注文方法)

成行注文とは、「買値(Ask)」や「売値(Bid)」を指定せず、現在のレートで取引したい場合に使う注文方法です。簡単に言えば、取引できたタイミングでの時価で売買するやり方です。

「プライスオーダー」や「ストリーミング」とも呼ばれ、発注すれば確実に約定するため売買の成立が早いのが特徴ですが、相場が大きく動いている場合、提示されているレートとは想定外の価格で約定(=取引成立)することがあります。

対して、指値注文とは、「買値(Ask)」や「売値(Bid)」を指定して発注する注文方法です。

「リミットオーダー」とも呼ばれ、たとえば現在の相場が1ドル=109円から110円近辺で推移している場合、107円で買い指値注文を発注すると、1ドル=107円以下になったタイミングでのみ約定します。価格を指定して発注するため、想定より高い価格で買い注文が約定したり、低い価格で売り注文が約定したりすることがなく、相場の動きを見ながら時間をかけて発注できます。

逆指値注文とは、通常の指値注文とは逆に「指定した価格以上になったら買う」「指定した価格以下になったら売る」という注文を自動的に発注する注文方法です。

「ストップオーダー」とも呼ばれ、相場のトレンドが転換した(しそう)なときにそのトレンドの初動に乗るために注文したり、相場が自分の思惑と逆方向に動いた場合に損失を抑えたりする(またはあらかじめ損失を限定する)ために使います。

FX会社に「③口座」開設すれば取引ができる

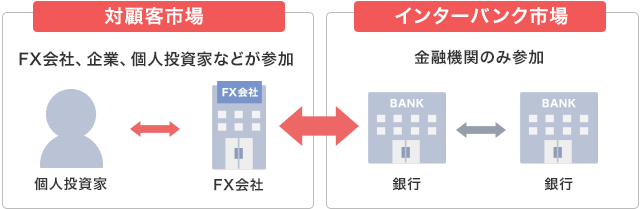

そもそも、FXはいったいどんな場所で取引がおこなわれているのでしょうか?

基本的に外国為替市場には株式における証券取引所のような物理的な取引場所は存在せず、金融機関のみがネットワーク上でやりとりする銀行間の市場(インターバンク市場)でおこなわれています。

そして、インターバンク市場に参加しているそれぞれの銀行を介してのみ、法人や投資家、FX業者はFX取引をおこなうことができます(対顧客市場)。

これらの取引は、基本的には電話やネット回線などを利用するバーチャル市場です。そして、FXに参加したい個人投資家は、このバーチャル市場と個人投資家を仲介してくれるFX会社に口座を開設すれば、いつからでも、誰でもFX取引をおこなうことができます。

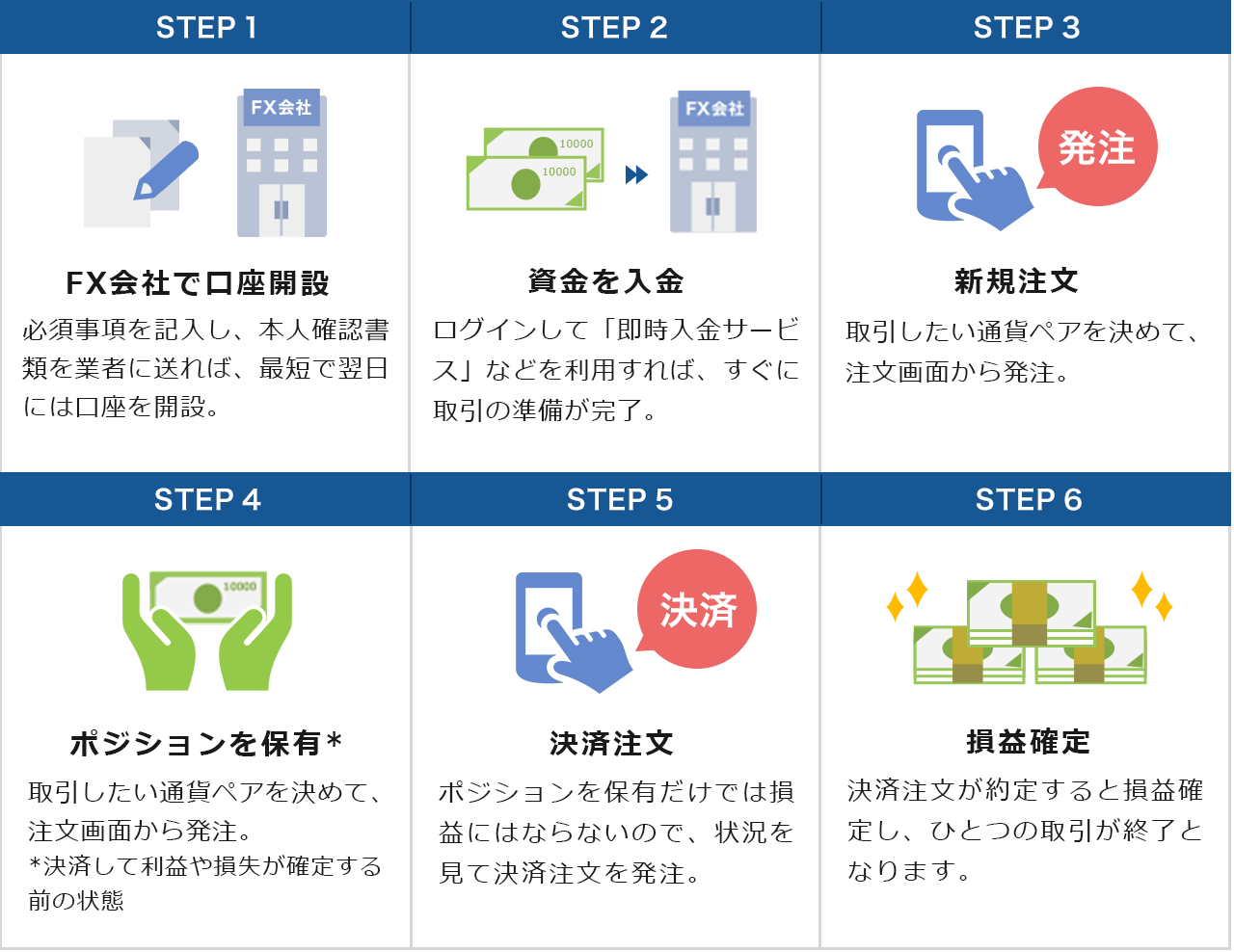

FX口座開設から取引完了までの流れ

STEP1:FXをおこなうには、FX会社で口座を開くことが必須。基本的には口座開設に必要な書類は、本人確認書類のみ。口座を開設したいFX会社を決めたら、必須事項を記入し、本人確認書類を業者に送れば、最短で翌日には口座を開設することができます。

SPEP2:口座の開設が終わったら、すぐに取引を始めることができます。取引をする前に口座に資金を入金。ネットバンクからのクイック入金に対応しているFX会社ではネットを通じて資金を口座に入金でき、すぐに取引することができます。

STEP3~STEP4:各社のFX取引サービスでは、チャートや取引画面など、様々な場面から注文ができるようになっており、注文の際には取引数量といくらで売買するのかを選べば、発注が完了します。注文が通れば、自分が持っているポジションの様子は管理画面から見ることができます。

STEP5~STEP6:ポジションを持っただけでは損益にはならないので、状況を見て反対売買で決済をしましょう。含み益が乗っていれば晴れて利益確定。含み損が出ている際に決済をしてしまうと確定損となり、いわゆる「損切り」という行為になります。

なお、FX取引はパソコンだけでなく、スマホからも取引ができる場合が多く、スキマ時間にも取引をおこなうことができます。スマホの活用でより収益チャンスの拡大やスムーズなFX取引をおこなうことができるでしょう。

また、FX会社では取引できる主要な通貨ペアはほぼ変わりがありませんが、手数料やスワップポイントについては違いがありますので、サービスを検討する際にはしっかり比較しましょう。

口座開設(STEP1)を深堀り

口座開設には、本人確認書類+マイナンバーカードが必要になります。申込みから口座開設が完了するまでの時間は2~3日程度です。

STEP1-1:FX会社を比較する

本サイトのようなFX会社紹介サイト、FX比較サイトや各社の評判・レポートなどを参考にして口座開設したい会社を選びましょう。

STEP1-2:口座開設の申し込みをする

FX会社のWEBサイトの申し込みフォームに、氏名、住所、生年月日、勤め先、年収、投資経験などを入力して申し込みます。

STEP1-3:本人確認書類+マイナンバー確認書類を送付する

運転免許証や保険証などの本人確認書類と通知カードやマイナンバーカードなどマイナンバー確認書類を、メール・アップロード・FAXなどの方法でFX会社に送付します。FX会社は、提出された書類に基づいて審査します。

STEP1-4:口座開設完了通知が届く

FX会社の審査が終わると、口座開設完了通知が届きます。口座に入金すれば、取引を始められます。

口座開設時の審査の注意点

口座開設には審査があります。くわしい審査基準は公表されていませんが、審査で確認されるのは以下の6つです。

- 満20歳以上か(一部のFX会社では18歳以上でも開設可能)

- 日本国内在住者か(一部のFX会社では海外に居住していても開設可能)

- 本人確認書類とマイナンバーが一致し、本人であることに間違いないか

- 過去に口座を開いたことがないか

- 投資できるだけのお金を持っているか

- FX投資のリスクなどを理解しているか

FX会社の審査は、ほとんど落ちません。ただし、去年から申し込みにマイナンバーが必要になり年収の裏付けが取れるようになったため、年収などは正確に申告しましょう。書類に不備や不正確な箇所があると審査に落ちてしまう可能性があります。

FX会社の選び方

FX会社を選ぶときは、主に以下の4つのポイントに注目しましょう。

1.スプレッドが狭いか

スプレッドとはある通貨を買うときのレートと売るときのレートの差のことで、FXにおける手数料のようなものです。「スプレッドが狭い」は、「手数料が安い」と同じ意味と考えてください。たとえば売値109.00円で買値が109.03の場合、差額の3銭がスプレッドです。FX会社によってスプレッドは違いますので、狭い会社を選ぶとよいでしょう。

2.システムが安定しているか

FX会社のシステムが脆弱だと、注文してから約定するまで時間がかかりその間に相場が変わり不利なレートで約定してしまうかもしれません。

3.情報量は多いか

初心者にとって為替のニュースや経済指標・経済統計などの情報や取引手法の解説などが充実していると便利です。

その他の選び方

取引環境や注文機能を参考にする

手持ちの資金が少ないなら最低取引単位が小さく、少額からでも始められる業者を選んだり、忙しい人ならば自動売買ツールが充実している業者を選んだりすることも考えられます。自動売買ツールは「この条件になったら買い・売り」など取引を自動化したシステムを組んで取引すること。モニターに張り付いている必要がなくなり取引の幅が広がります。

デモトレードでFX取引を体験する

「FXをやってみたい。けど、いきなり自己資金で取引するのは怖い……」と思う方は各FX会社が提供しているデモ口座でデモトレードを体験してみるのをおすすめします。FX口座を開設す前でも、大抵、無料で利用できます。実際の取引画面と同じ形式で取引を体験することができ、デモ取引で使われているレートも実際のレートと同じ。口座開設をする前に実際に利用してみて、「どんな風に注文して、ポジションを持ったらどうなるのか?」を体験してみるのがよいです。

口座開設から取引までのQ&A

Q FX口座の開設までにどのくらいの時間がかかりますか?

- A FX会社によって違いますが、インターネット上で手続きする場合は、最短で翌営業日に口座開設できます。郵便のやり取りが必要な場合でも、最短3営業日程度で開設できます。ただし、書類に不備があると、開設まで時間がかかってしまいます。

- Q FXの口座開設や維持に手数料はかかりますか?

- A 口座開設や口座維持に手数料はかかりません。国内のFX会社であればどこも無料で開設できて、口座管理料もありません。

- Q 何歳からFX口座を開設できますか?

- A 原則、満20歳からFX口座を開設できます。例外的に、SBIFXトレードは18歳以上であれば、「未成年の取引における同意書」などの3通の書類を提出すれば開設できます。18歳以上20歳未満で結婚をしている場合は、これらの書類の代わりに「婚姻証明書」の提出が必要です。

- Q 初心者がFXを始めるには、いくらぐらいの資金を口座に入金するべきですか?

- A デイトレードをするならば、最低10万円ぐらい入金するのがよいでしょう。米ドル/円だと1万通貨を買うために約45,000円の保証金が必要です(2017年8月1日時点)。10万円あれば、多少最初に損しても取引を続けられます(レバレッジ25倍の場合)。長期投資するなら、25万円ぐらい入金するのがよいでしょう。レバレッジは5倍以内に抑えて25万円で1万通貨持つイメージです。レバレッジを高くすると相場が急に変動して一定ラインを超えて損がでた場合強制的に決済されてしまう強制ロスカットが発生してしまいます。5倍以内に抑えておけば強制ロスカットが起こることはまずないといえます。

- Q 最小取引単位について教えてください。

- A 最小取引単位とは、FX会社が定める取引額の最低ラインです。たとえば、「最小取引単位1万通貨単位」といった場合、米ドルであれば、1万ドル、ユーロであれば1万ユーロから取引できます。

- Q 初心者におすすめの通貨単位について教えてください。

- A 私は最低でも1000通貨単位で取引するべきと考えています。1単位や100単位から取引できる会社もありますが、小さな額で取引を繰り返しても利益がでないのでおすすめできません。

- Q FXの利益に税金はかかりますか?

- A FXで利益を得た場合には20.315%の税金がかかり、確定申告が必要です。課税対象になるのはFXでの為替差益とスワップポイントでの利益になります。

中級編:本格的にFXを始める前に知っておいた方がよいこと

FXで覚えておきたい分析法

FXで利益をあげるために欠かせないのが、その国の経済状況を調べるファンデメンタルズ分析と相場の方向性を見るのに役立つチャートなどを使ったテクニカル分析と呼ばれるものです。

ファンダメンタルズ分析は、経済成長率、雇用、個人消費や製造業の動向、金融政策を含むその国の経済情報をもとに、今後の為替変動を予想するものです。これは、新聞やテレビ、雑誌などをはじめとしたニュースなどから、各国の情勢をチェックし、ある程度の先行きを予測します。

そして、一方のテクニカル分析は、チャートなどを使いながら、過去の値動きを参考に為替相場の方向性を予想していくものです。

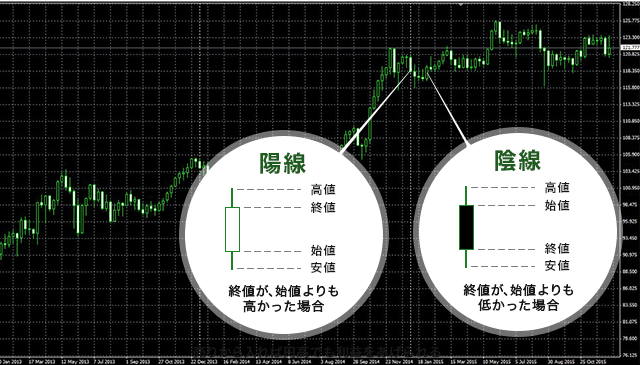

テクニカル分析のなかでも基本となるのが『ローソク足』と呼ばれるチャート。これは、始値(寄り付き)、終値、高値、安値を一つの足に記したものです。毎日の値動きを表した『日足チャート』で数日間から1週間程度の短期的な方向性を、その週の値動きを表した『週足チャート』では1~2か月のやや中期的な方向性を探るのに役立ちます。また、月の値動きを表した『月足チャート』などは長期的なトレンドがどちらの方向を向いているのか確認するのに用います。

最初のうちは、チャートを見てもただのグラフにしか見えないかもしれませんが、これらを積み重ねて眺めていくことで、『ここはもう少ししたら下がるな』『ここは上がり過ぎだな』と、予測が立つようになっていきます。

そのほかにも、上級者になれば様々な分析ツールなどを使いこなす人も多いですが、まずは、あまり欲張りすぎず、シンプルにニュースとチャート。そしてこのチャートにトレンドラインでも引いて置けば十分でしょう。両方の材料と値動きを捉えることで、少しずつFXに慣れ親しんでいくことが肝心なのかもしれません。

トレードスタイルとしてよく使われる用語を知っておこう

順張りとは、相場の上昇局面で買い、下落局面で売るという「相場の動きに合わせて売買する」取引手法です。

相場が一定の方向に継続して動き、トレンドが続いているときに効果を発揮し、トレンドが長く続けば続くほど利益が大きくなりますが、「高値掴み」や「安値売り」になりやすく、相場に明確なトレンドが発生しない状態が続けば、いつまでたっても利益が出ません。

逆張りとは、相場の下落局面で買い、上昇局面で売る「相場の方向と逆の売買をする」取引手法です。

相場がある一定のレンジで行ったり来たりしているときに効果を発揮し、うまくトレンド転換をとらえれば大きな利益が見込めますが、トレンドの転換をピンポイントで当てるのは難しく、相場が反転せずにそのまま一方向に進めば損失が拡大する可能性があります。

スキャルピング

スキャルピングとは、小さな利幅を狙って数秒から数分の間で売買を繰り返し、利益を積み重ねていく取引手法です。スキャルピング(=Scalping)のScalpには「頭皮・頭皮を剥ぐ」という意味があり、頭皮のような薄い皮を剥ぐように数十回~100回以上エントリーし(ポジションを持ち)、1回の取引で3~10pips程度の利益を狙います。

数秒から数分であれば、相場は一方向に動くことが多く、利益となる確率は高くなりますが、何度もエントリーするためスプレッドコストがかかり、わずかなチャンスを逃さない一瞬の判断力と反射神経が必要です。

デイトレード

デイトレードとは、注文から決済までを1日のうちで完結させ、ポジションを翌日に持ち越さない取引手法です。「日計り取引」とも呼ばれ、数十回~100回ぐらいエントリーし、1回の取引で10~100pips程度の利益を狙います。

長期間ポジションを保有しないため、相場の大きな変動の影響をほとんど受けませんが、1日のうちに何度も取引するため、相場が開いている時間は常にモニターに張り付いて株価の値動きを監視しなければなりません。

スイングトレード

スイングトレードとは、数日から数週間ポジションを保有し、相場のトレンドに乗って値幅を取る取引手法です。相場のトレンドを波になぞらえて、「波に乗る(=Swing)」ように数回~数十回エントリーし、1回の取引で100pips程度の利益を狙います。

中期スパンでポジションを保有するため、日々の値動きを気にする必要がなく、1日中相場を見ることができないサラリーマンや主婦でも取引できますが、相場の急な変動に対応しにくく、想定外のニュースなどで大きく相場が動いた場合、損失が膨らむ可能性があります。

ポジショントレード

ポジショントレードとは、数か月から数年にかけてポジションを保有し、長期間で大きなリターンを狙う取引手法です。1年の間で数回エントリーし、1回の取引で100~1,000pipsぐらいの利益を狙います。

スイングトレードよりもポジションの保有期間が長く、相場が予想どおりに動けば利幅は大きくなり、取引の頻度も少ないためスプレッドコストも抑えられます。ただし、結果が出るまでに時間がかかり、相場の大きなトレンドを読むテクニカルの知識やファンダメンタルズの知識が必要です。

自動売買(システムトレード)

自動売買(システムトレード)とは、あらかじめ決められたルールに基づいてシステムで自動的にトレードする取引手法です。

システムで自動的に売買するため、取引に人間の「欲」や「願望」などの感情が影響することもなく、利食いや損切りの失敗によるストレスもありません。

「ストラテジー」と呼ばれる売買プログラムを選ぶだけで簡単に始めることができ、数百種類のストラテジーから複数選んで同時に稼働させたり、自分だけのオリジナルストラテジーを開発したりすることも可能です。

自動売買で取引しても100%勝てるわけではありませんが、ストラテジーを選んだ後は何もしなくてもシステムが自動的に売買してくれるため、FX取引の経験がない初心者でもすぐに始められて、長く取引を続けられます。

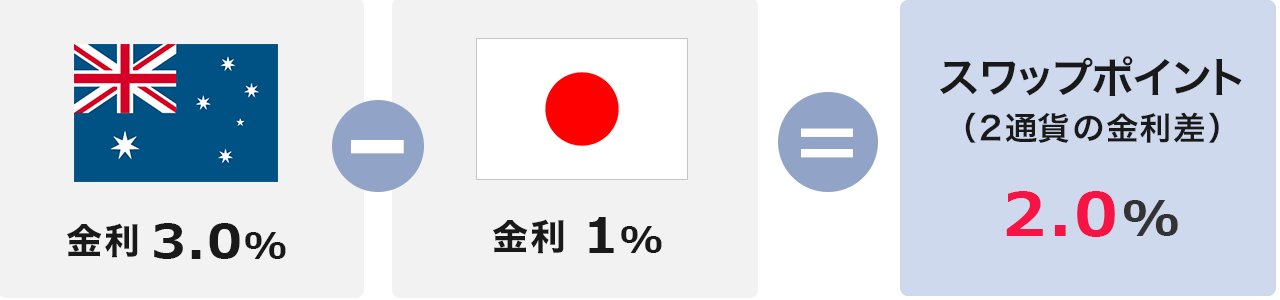

スワップポイントはFXのもう一つの収益源

FXでは主な収益となるのは、為替差益ですが、実はもうひとつの収益源があります。それが「スワップポイント」と呼ばれるものです。はたして、「スワップポイント」とはなんなのでしょうか?

スワップポイントとは、簡単に説明すると2つの通貨の金利差から生ずるFXの利子のようなものです。通貨を所有している間、高い金利の通貨を買った場合は、金利差分だけ外貨預金の利息が付くことと似た効果を得られますが、逆の場合は金利を支払うことになりますから、元本が目減りすることになります。

たとえば、日本の金利が年1%で、オーストラリアの金利が年3%だったとします。豪ドルを買って日本円を売ったとすると、「3%-1%=年率2%」に相当する金利が、スワップポイントとなります。反対に、豪ドルを売って日本円を買った場合、「1%-3%=-2%」と、2%分の金利の差額相当分をスワップポイントとして支払わなければならないケースもあります。

ただ、先進国の通貨ではほとんどゼロ金利に近いです。『安く買って、高く売る』『高いところを売って下がったところで買い戻す』のどちらの場合でも金利面で大きな損に繋がらないので、トレンド(方向性)に賭けて勝負した方が勝機に繋がるのは明らかですから。FXの原則を考える上では、スワップポイントの収益はおまけ程度に考えておく方がいいでしょう。

ちなみに、スワップポイントは、FX会社によって、その設定値が変わってきます。そのため、こうした高金利の通貨を長期保有することでスワップポイントでの運用を考えるならば、できるだけスワップポイントを高めに設定しているFX会社を選んでみるのもひとつの手です。

スワップ狙いに潜むリスクとは?

持っているだけで金利が発生する。銀行の金利がほとんどゼロに近いなか、スワップポイントはうまく利用すれば収益が期待できます。

ただ、スワップポイントを狙う際には、注意も必要です。高金利通貨(※)と呼ばれる通貨には市場流動性が乏しいものも多く、予想以上に大きく変動することがあります。たとえば、2015年のトルコリラの値動きを見てみても見ても下値38円台から50円台までと非常に値動きが大きい。米ドル/円に換算して考えればわかりやすいと思いますが、1年の間で30~35円も値動きがある計算になります。高金利通貨ほど、リスク要因も多く何が起こるか分かりません。

どうしてもスワップポイントを狙いたいという人は、損切りするハメにならないように、十分な証拠金を置いて余裕を持った投資が必要です。レバレッジを2~3倍、ポジションの大きさも普段の取引の10分の1、20分の1の量ぐらいにするなら長期投資としてメリットがあるでしょう。

要するに、スワップポイントを狙うのはいいけれども、高金利通貨はいつ急落の恐れがあるかもわからない。十分な資金力を残しておかないと、証拠金がなくなってしまう恐れがあるということです。

※高金利通貨:各国がさまざまな経済政策を行っており各国とも金利を設定しています。日本はゼロ金利政策を実施中で、日本円は10年以上低金利の通貨となっていますが、自国の金利を4~12%程度と比較的高金利に設定している国があります。おおざっぱではありますが高金利通貨と呼ぶこともあります。総じて金利を高めに設定している国はインフレの抑制や景気の過熱防止を図るために行っています。

初心者おすすめの通貨

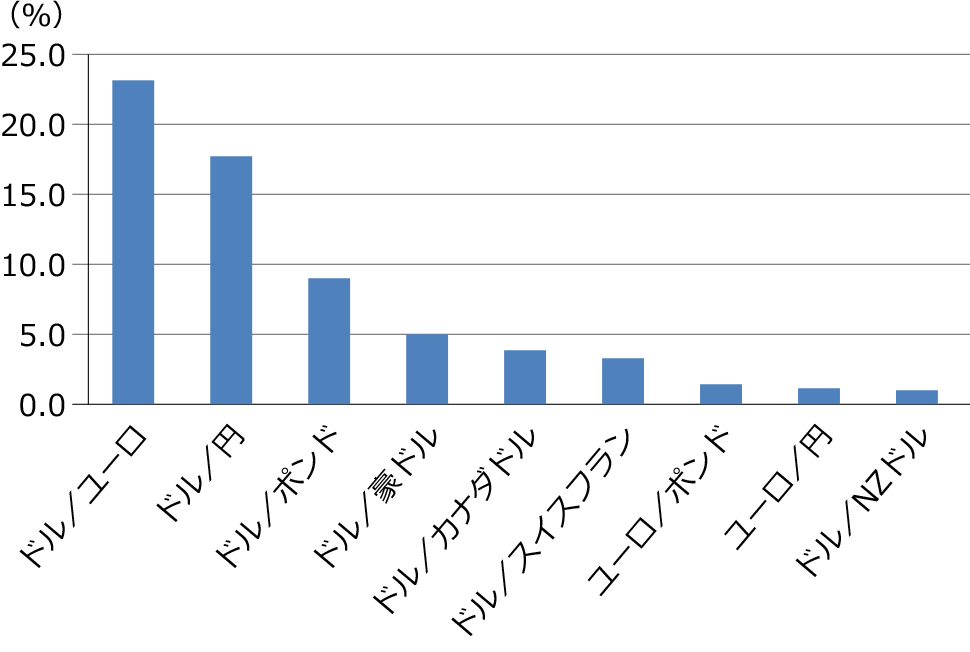

FX初心者には、取引コストが安く、安定した通貨である「米ドル/円」のトレードがおすすめです。

国際決済銀行(BIS)の2016年4月の調査によると、世界での外国為替の取引高は1日平均5兆ドルで、米ドル/円が17.8%でした。米ドル/円なら初心者でも馴染みもあり、取引相手が多いので注文が成立しやすい(流動性が高い)というメリットがあります。

(注)国際決済銀行(BIS)の2016年4月調査より

日経ビジネス電子聞

留意事項

- ※掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- ※掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- ※本サービスはFX取引及びFX取扱事業者等に関する情報の提供を目的としています。FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。

- ※キャンペーン・特典は各広告主において実施されるものであり、広告主による募集要綱等を十分にご確認ください。

- ※当サイトはFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当サイトは一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- ※本ページには、各FX取扱事業者を始めとする他社・他の機関のサイトへのリンクが設置されておりますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- ※本サービスのご利用に当たっては上記注意事項をご了承いただいた上でお願いいたします。

- ※最新情報は各FX取扱事業者の公式サイトにてご確認ください。